中国香水大王港股IPO:躺赚日子恐怕不多了

作者丨小李飞刀

过去多年,中国化妆品总代市场有三强,包括美缇、恒城以及颖通,业务规模曾节节攀升。但最近几年,行业风云突变,美缇已倒台,恒城大败退,仅剩颖通还活跃在市场上。

7月18日,颖通控股正式向港交所递交招股申请书,期待借助资本市场谋求更快发展。但不得不面对的尴尬现实是,公司业务基本盘分销代理模式暗藏隐忧,且培育自主香水品牌,或做外延并购之路也都崎岖坎坷。

01

成绩单中规中矩

颖通控股业务模式并不复杂,本质属于分销代理商。上游拿到爱马仕、梵克雅宝、萧邦等国际品牌的授权代理,在通过零售渠道商(比如屈臣氏、丝芙兰)、下一级分销商、直营等销售网络卖出去,赚过手利润。

经过40年发展,目前颖通管理品牌高达63个,覆盖香水、彩妆、护肤品、个人护理产品、眼镜以及家居香氛。其中,香水是公司分销代理的绝对大头,收入占比超过80%。按照2023年零售额计,颖通已经成为中国内地、中国香港、澳门综合市场最大的香水品牌管理公司。

2022-2024财年(截止每年3月31日),公司营收分别为16.75亿元、16.99亿元、18.64亿元,年复合增速为5.49%。净利润分别为1.71亿元、1.73亿元、2.06亿元,年复合增速为9.76%。

最新财年销售毛利率为50.34%,保持连续两年小幅下滑势头。最新财年净利率为11%,有小幅提升态势。其中,销售费用率高达27.6%,管理费用率为10.86%。

从以上核心财务数据看,颖通控股业绩增速并不快,但盈利能力还算不错,依靠过去多年培育的销售渠道实现了“躺赚”。

但令市场广泛诟病的是,颖通在IPO前进行了清仓式分红。2022-2024财年,公司向控股股东刘钜荣夫妇(股份占比100%)分红1.28亿元、1.89亿元、3.14亿元,累计金额6.31亿元,比同期净利润还要高0.8亿元。

上市前夕大额分红,可见经营上并没有那么缺钱。分完后,又要大手笔IPO募资,难免市场上会有一些上市圈钱的调侃与质疑。

02

基本盘潜在威胁

颖通过去吃到了渠道分销红利,但未来能否守住基本盘还要打一个问号。

过去很多年,分销代理活跃在各行各业,是一种主要依靠线下渠道信息不对称、供需不对称来赚取差价的生意模式。如今,线上零售额已经占到社零总额近三成,实现了对线下冗长分销代理模式的部分替代,且趋势较为明显。

在如此大势下,包括香水在内的美妆销售渠道也正在发生深刻变化。

2023年,据青眼情报,中国化妆品线上销售额为4045.9亿元,同比增长10%,市场份额达到50.8%,同比上升2.2%,首次超越线下渠道。

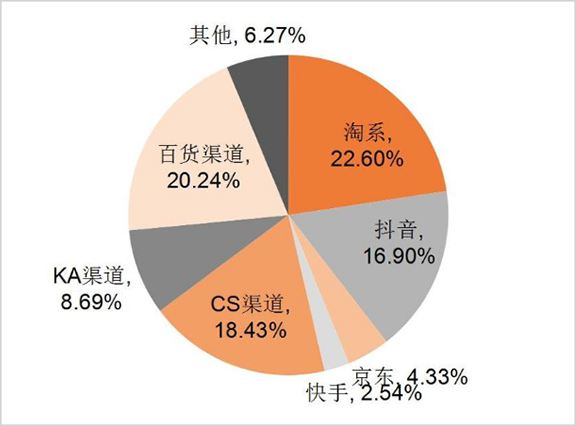

线上渠道中,淘系、抖音份额占比为22.6%、16.9%,越来越成为美妆主流销售渠道。而过去线下强势渠道,诸如百货、CS、KA占比持续滑落至20.2%、18.4%、8.7%。

▲2023年化妆品各渠道市场份额

来源:华金证券

此外,2023年国货美妆销售额同比增长21%,市场份额达50.4%,首次超越外资品牌。这是一个里程碑事件,意味着国内消费者对国际美妆大牌祛魅了。

行业深刻变革对依赖外资品牌通过渠道分销赚钱的颖通是不利的。

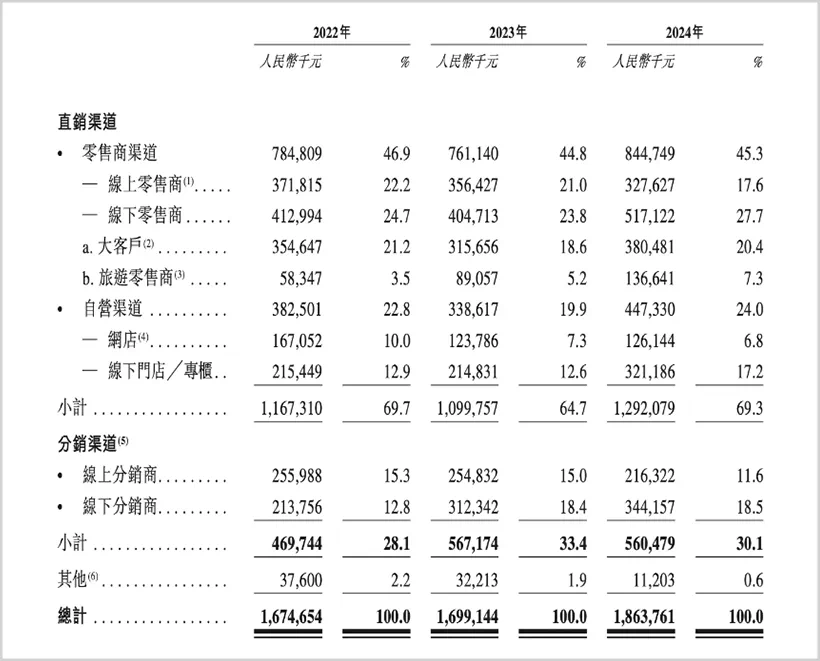

2024财年,零售商渠道占到颖通总收入的45.3%。其中,线上占比17.6%,较2022财年下滑4.6%。此外,分销渠道占比达到30.1%,其线上占比11.6%,较2022财年下滑3.7%。线上自营渠道仅占6.8%,同样下滑明显。

▲颖通营收渠道分类

来源:招股书

可见,颖通各大渠道线上占比均处于下滑趋势中。究其原因,其一,线上流量越来越贵,市场争夺越来越激烈。其二,线上品牌直营趋势明显,分销代理份额被压缩。

美妆行业线上销售趋势愈发明显,但颖通的强项却在线下渠道,未来几乎必然会受到波及。

此外,颖通代理的香水业务还面临另一潜在风险——国际品牌收回授权。

这是已经爆发过的风险事件。2022年12月,颖通与一家奢侈品牌的授权分销协议到期,而这个分销权为颖通2023财年贡献4.2亿元,占到总收入的25.5%。

未来,国际品牌开启直营模式或成大势。2023年9月,瑞士的历峰集团成立高级香水和美容部门。之后,该集团将卡地亚、梵克雅宝、万宝龙、登喜路、蔻依、阿拉亚6大香水和美妆业务收回。而之前,前五大品牌香水授权都给了lnter Parfums。

而lnter Parfums又与颖通合作超过30年,稳居后者供应商前五。要知道,两者在2024财年交易额高达2.25亿元,占颖通总采购金额的23.8%。

此外,法国奢侈品古驰母公司开云集团也在2023年成立了美妆部门,开启“提直降代”。在历峰和开云之前,Hugo Boss、Jack Wolfskin、Michael Kors等多个知名品牌也都宣布了代理权收回计划。

海外奢侈品公司为何纷纷要收回代理?

市值观察认为,有如下三大原因:

其一,代理商是渠道窜货、破坏价格体系、损害主品牌的重要原因之一。

其二,奢侈品公司前期授权给代理商,是为了开拓市场,一旦市场起来了,消费者认可了,逐步转向直营有其必然性。

其三,美妆销售渠道发生重大变革,线上化趋势明显,也方便品牌方直接通过线上旗舰店等方式与消费者直接建立联系,省去冗长分销代理环节,提升自身盈利能力。

综合看,不管是品牌商收回授权潜在风险,还是美妆销售渠道愈发转向线上,均会对颖通基本盘构成不小威胁。

03

新增长曲线难觅

当然,为了摆脱潜在威胁,颖通并没有坐以待毙,也开始发展自主香水品牌。

2022年,推出入门级香水品牌Santa Monica。但几年运营下来,成绩不算理想。2024年财年,营收1700万元,占总营收的比例不足1%。

未来,颖通想要进一步做大做强Santa Monica,成为公司未来业绩新增长引擎,难度颇高。

香水市场竞争趋于激烈,想要出圈越来越难。据天眼查,目前全国现存香水企业超过31万家,年度注册企业数从2013年的3595家大幅上升至2023年的8.8万家。

行业外资本能够疯狂涌入香水领域,背后底层因素是做香水门槛不高。当然,这也势必会加剧行业竞争烈度。

市场格局方面,高端香水领域仍被外资把控,品牌号召力根深蒂固。据一份三方数据显示,2024年上半年淘天品牌销量榜单中,TOP20几乎被外资品牌包揽,香奈儿、爱马仕、Dior三大品牌便占据近20%的市场份额。唯一上榜的国货品牌为冰希黎,排名16位。

低端市场中,新兴崛起的国货品牌势头很猛,主战场在抖音为首的短视频平台上。2024年上半年,抖音香水销售额TOP3为草本海洋、fpf、古蔻,均为国货品牌,且销售量及销售额同比增速高达37%—363%。

从这个维度看,Santa Monica在中高端市场难以打开局面,在低端市场又比拼的是谁的线上渠道、营销能力强,颖通并不占据优势。

除内生增长外,美妆企业还可以通过外延并购方式来寻求突破。但这条路对颖通而言,同样不易。

海外品牌巨头陆续下场参与并购谋求增长,而全球范围内的优质标的越来越稀缺,并购估值自然水涨船高。

海外市场方面,2022年西班牙美妆巨头Puig打败欧莱雅、雅诗兰黛,以10亿美元的价格将瑞典小众香水品牌Byredo柏芮朵纳入旗下。2023年7月,开云集团以35亿欧元价格收购Creed,加速布局高端香水美妆业务。国内市场方面,最近几年崛起的观夏、闻献等中高端本土品牌均被欧莱雅进行了少数股权投资。

留给颖通的合适并购、投资机会不会轻易出现。

总结来看,颖通分销代理基本盘存在两大威胁,而在培育第二增长曲线上,目前还未看到很大潜力,未来业绩增长将面临不小压力。过去这些年,颖通吃到了外资品牌大举入华的渠道超级红利。但这种红利无法长期延续,公司未来“躺赚”的日子恐怕也不多了。